Повернення податків з Нідерландів

Ми спеціалізуємося на розрахунку податків з Нідерландів і часто допомагаємо клієнтам повернути переплату – отримати повернення податку. Якщо ти легально працював у Нідерландах, а твій роботодавець відраховував авансові платежі з прибуткового податку, ми готові допомогти тобі повернути те, що тобі належить. Крім того, ми допомагаємо оформити повернення податкової карти.

Оформлення податкової декларації з Нідерландів

Якщо ти працював у Нідерландах, а твій роботодавець платив прибутковий податок, ми допоможемо повернути переплату. Ми займемося розрахунком твоїх податків і оформимо повернення. Крім того, ми можемо допомогти з поверненням податкової карти, якщо це необхідно.

Ми працюємо з податками з 2006 року і знаємо, як врахувати всі пільги та витрати, щоб результат був для тебе вигідним: максимальне повернення або мінімальна доплата. Усе просто, без зайвих турбот!

Ми беремо на себе весь процес «під ключ» – від заповнення заявки до отримання результату. Також ми самі зв’язуємося з податковими органами, якщо буде потрібно, щоб ти міг не хвилюватися за деталі.

Довір свої податки нам, і ми все зробимо швидко, професійно і зручно для тебе!

| інші додатки |  | |

| перевірка наданих документів | R | R |

| проведення базової калькуляції | Q | R |

| заповнення податкової декларації | R | R |

| облік усіх належних пільг та витрат | Q | R |

| пересилання в іноземну податкову службу | R | R |

| переклад листів, отриманих від органів влади | Q | R |

| перевірка листів, отриманих від податкової | Q | R |

| відповіді на листи, отримані від податкової | Q | R |

| телефонний контакт із податковою | Q | R |

| перевірка рішення, отриманого від податкової | Q | R |

| подання апеляції (за потреби) | Q | R |

TimeTax - найбільш комплексна послуга з розрахунку податку на ринку

Якщо ви вперше працювали за кордоном і не знаєте, як розібратися з податками – ми вам допоможемо! Ми беремо на себе весь процес: від розрахунку до подачі податкової декларації та спілкування з іноземними податковими органами.

Наші експерти перевірять ваші документи, врахують усі можливі пільги та витрати, щоб досягти для вас найкращого результату. З нами ви контролюєте весь процес заповнення податкової декларації: ми надсилатимемо листи з податкової на вашу адресу. Також ми допоможемо вам перекласти їх та написати відповідь, якщо податкова вимагатиме додаткових пояснень.

Якщо отримане рішення суттєво відрізнятиметься від розрахованих результатів, ми підготуємо апеляцію. Одним словом, з TimeTax вам не доведеться хвилюватися ні про один етап розрахунку – ми беремо все на себе, заощаджуючи ваш час та зменшуючи стрес.

Довірте нам усе «під ключ», заощадивши час та нерви. Скористайтеся нашим зручним додатком, доступним на iOS та Android, або онлайн-платформою. З TimeTax навіть перші кроки у розрахунках податків за кордоном стають легкими!

Прайс розрахунку податку з Нідерландів

| обслуговування | ціна |

Розрахунок податку з Нідерландів - індивідуальний

|

70 € оплата заздалегідь

або

14% від суми повернення (у випадку повернення, не менше ніж 120 €) |

Розрахунок податку з Нідерландів - спільно

|

70 € оплата заздалегідь

або

14% від суми повернення (у випадку повернення, не менше ніж 120 €) |

Розрахунок податку з Нідерландів - індивідуальний

оплата заздалегідь

повернення (у випадку повернення,

не менше ніж 120 €)

- послуга індивідуального розрахунку податків з Нідерландів

- попередня калькуляція

- підтримка у підготовці декларації

- врахування нідерландських податкових пільг

- врахування добових та відрахувань

- перевірка документів і зв’язок з податковими органами

- підготовка апеляції

Розрахунок податку з Нідерландів - спільно

оплата заздалегідь

повернення (у випадку повернення,

не менше ніж 120 €)

- послуга спільного розрахунку податків з Нідерландів

- попередня калькуляція

- підтримка у підготовці декларації

- врахування нідерландських податкових пільг

- врахування добових та відрахувань

- перевірка документів і зв’язок з податковими органами

- підготовка апеляції

TimeTax Online

Працював в Європі і потрібно розрахувати податок? Тепер це можна зробити швидко, зручно та онлайн!

З нашим додатком ти можеш розрахувати податок за кордоном з будь-якого місця, де б ти не знаходився. Просто відповідай на кілька запитань, завантаж необхідні документи через додаток, і ми зробимо все інше. Це займе всього 10 хвилин!

Ми займаємося розрахунком податків з 2006 року і знаємо всі нюанси. Наша команда професіоналів забезпечить точність, врахує всі можливі пільги та витрати, щоб ти отримав найкращий результат.

З TimeTax Online ти отримуєш не тільки точний розрахунок, а й економію часу. Зручно, віддалено та без зайвого клопоту – завантажуй наш застосунок і довір податкові справи професіоналам!

Зручний онлайн-калькулятор для попереднього розрахунку податків

Ми створили онлайн-калькулятор, щоб ти міг швидко і легко дізнатися приблизний попередній результат розрахунку податків за кордоном. Це зручний інструмент, який дає змогу всього за кілька хвилин отримати уявлення про суму повернення або доплати, ще до того, як почнеться основний процес подання декларації.

Наш калькулятор простий у використанні: тобі потрібно лише вказати кілька базових даних, таких як країна роботи, дохід і основні витрати. Система автоматично врахує ключові податкові дані та нюанси, характерні для конкретної країни, надавши попередній результат.

Переваги нашого калькулятора очевидні: він допомагає тобі заздалегідь зрозуміти, на що очікувати, і ухвалити зважене рішення про подальші дії. Крім того, це економить час і позбавляє від зайвих запитань. Не потрібно чекати відповіді фахівця – ти сам бачиш результат у режимі реального часу.

Спробуй наш онлайн-калькулятор уже зараз, щоб переконатися, як це зручно. Зроби перший крок до розрахунку своїх податків швидко та без зайвого клопоту!

Це тебе зацікавить

Рейтинг Топ 7 найкращих міст Німеччини для життя і роботи мігрантів у 2025 році

Німеччина — це країна з багатою історією, різноманітною культурою та високою якістю життя. Вона приваблює багато мігрантів завдяки своїм економічним можливостям, якості освіти та різноманітним культурним подіям. Розглянемо рейтинг семи найкращих міст Німеччини для...

Топ 7 найкращих міст у Нідерландах для іноземців у 2025 році

Нідерланди — це країна в Європі, яка славиться своїм високим рівнем життя, культурою та розвиненою інфраструктурою. Багато іноземців обирають Нідерланди як нове місце проживання з різних причин: для роботи, навчання або просто для зміни обстановки. Привіт, друзі....

Податкова Система Нідерландів: Важливе для Іммігрантів

Робота в Нідерландах приваблює багатьох іноземців завдяки високому рівню життя, хорошим умовам праці та соціальному захисту. Однак важливо розуміти, як влаштована податкова система, щоб правильно планувати свої фінанси. З 1 січня 2024 року в Нідерландах діє...

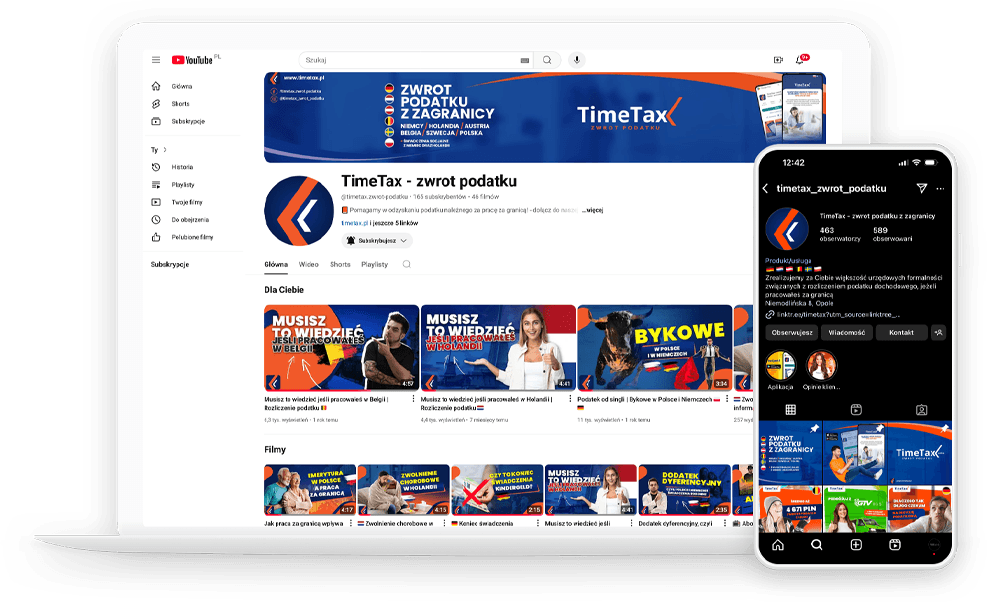

Спеціальні знижки для тих, хто стежить за нашими соціальними мережами

Подписывайся на наши соцсети и получай полезную информацию о налогах, жизни и работе в Европе, а также скидки на расчет налогов за рубежом. Не жди - заходи и подписывайся прямо сейчас!

FAQ

Що таке повернення податку?

Повернення податку з Нідерландів – це ніщо інше, як податковий розрахунок, під час якого відбувається повернення переплаченого податку. Якщо ви працювали в Нідерландах, ви можете подати заявку на повернення податків в Нідерландах не більше ніж за 5 років.

Податок, який сплачує ваш роботодавець, може бути різним за сумою. Бувають також випадки, коли роботодавець узагалі не зобов’язаний платити податок. Тому іноді розрахунок може містити в собі доплату. Сума сплаченого податку та його співвідношення із загальним доходом суттєво вплинуть на розмір повернення.

Не завжди можливо повернути весь податок, сплачений у цьому податковому році. Пам’ятайте, що кожна країна хоче, щоб ви платили максимально можливі податки в цій країні, і в кожній окремій країні діють свої податкові закони. Це означає, що всі податкові декларації завжди вимагають індивідуального підходу.

Обравши податкову декларацію, в якій зазначено понесені витрати та податкові пільги (на які платник податків повинен мати право), ви можете отримати значне повернення податку або уникнути доплати.

Ми проведемо для вас ретельний перерахунок ваших доходів і проаналізуємо, скільки податків ви заплатили. Ми також візьмемо до уваги понесені вами витрати і на підставі надісланих вами документів розрахуємо, яку суму податку ви можете отримати.

Як отримати повернення податку?

Повернення податку це нескладно! Щоб отримати повернення надміру сплачених податків, скористайтеся найшвидшим і найзручнішим способом розрахунку в режимі онлайн. Створивши акаунт на сайті https://www.timetax.pl/rozliczenie-online/ru/ ви зведете формальності до мінімуму, а всі ваші дані ми перевіримо в явному вигляді.

Отримавши ваші документи, ми проаналізуємо вашу справу, розрахуємо максимально можливу суму повернення і надішлемо вашу податкову декларацію до податкової служби. Тим часом ви можете спокійно чекати на повернення податків.

Які документи необхідні для сплати податків з Нідерландів?

Сплата податків з Нідерландів вимагає підготовки з боку платника податків:

- підтвердження банківського рахунку,

- податкова картка, в якій, зокрема, вказані зібрані авансові податкові платежі та ваш дохід, отриманий у Нідерландах,

- двостороння копія посвідчення особи,

- Номер BSN – раніше був SOFI

- довідка про доходи – форма UE/WE,

- податкова картка jaaropgave,

- підтвердження витрат.

Скільки становить повернення податків з Нідерландів?

Середній розмір повернення податків, яке отримують наші клієнти, становить 1589 €. Однак результат врегулювання залежить від низки факторів.

До них належать:

- податкові пороги,

- сума внесків, що стягуються для цілей прибуткового податку,

- сплачені внески на соціальне страхування,

- робочий час у Нідерландах,

- надані пільги,

- чи є у платника податків інші доходи.

Чи можу я подати виправлення до своєї голландської податкової декларації?

Так, ви можете! Виправлення помилкової податкової декларації в Нідерландах вважається поданням повної нової декларації. Таке виправлення має бути отримано голландською податковою службою не пізніше 5 років з моменту закінчення відповідного податкового року.

Коли я отримаю своє податкове повернення з Нідерландів?

Якщо платник податків своєчасно подає заявку на повернення податків з Нідерландів до податкової інспекції, попереднє рішення зазвичай виноситься протягом шести місяців після отримання податкової декларації. Після винесення рішення строки сплати переплати з податку невеликі.

Які витрати я можу відняти зі свого податку в Нідерландах?

Відрахування з понесених витрат можна зробити в Нідерландах, але застосовуються вкрай рідко через необхідність наявності дуже надійної документації.

- Витрати, що вираховуються:

витрати, пов’язані з виплатою аліментів на дружину - надзвичайні медичні витрати у зв’язку з тяжкою хворобою або інвалідністю

- витрати, пов’язані з доглядом за тяжкохворим інвалідом (неможливо отримати, якщо ця людина не проживає в Нідерландах)

- витрати, понесені на курси, необхідні для здійснення професійної діяльності (у NL)

- витрати на пожертвування благодійним організаціям або церкві (у межах NL)

- витрати на утримання будівель, які є пам’ятками архітектури Нідерландів

- витрати на надання позик підприємцям-початківцям у NL

Які пільги я можу вирахувати під час ведення податкового обліку в Нідерландах?

Той факт, що податкові резиденти мають право на податкові пільги, очевидний, але що робити, якщо у вас, як у платника податків не має такого статусу? Чи змарнує він можливість отримати позитивний розрахунок з прибуткового податку за свою роботу в Нідерландах? Ні!

Ви маєте право на пільгу, якщо ваш голландський дохід становить 90% від вашого “світового доходу” за податковий рік. Це ж правило діє для тих, хто подає спільну податкову декларацію з Нідерландів. Ваш дохід, отриманий у Нідерландах, має становити мін. 90% від загального доходу, отриманого за межами цієї країни. Ви не мусите бути резидентом Нідерландів, щоб повною мірою скористатися податковими пільгами в Нідерландах.

Як ви отримаєте свій Jaarograaf з Нідерландів?

Важливо пам’ятати, що кожна людина, яка працює в Нідерландах, повинна отримати податкову картку Jaaropgaaf після закінчення податкового року – максимальний термін до кінця березня. Якщо ви втратили Jaaropgaaf і думаєте про повернення податку, ми можемо отримати інформацію про податкове досьє безпосередньо в голландському офісі, щоб ви могли врегулювати свій податок.

За які роки я можу розрахувати податок із Нідерландів?

Обов’язок подання податкової декларації (за роки до 2022 року включно) поширювався на платників податків, які очікують на повернення податку понад 14 євро або якщо розмір офісної надбавки перевищував 45 євро. Платники податків, які працюють у Нідерландах у 2023 році, зобов’язані подавати декларацію, якщо вони очікують на повернення податку понад 17 євро та офісну надбавку понад 51 євро. Ви можете подати податкову декларацію до податкової служби не більше ніж за період до п’яти років тому.

- за 2023 рік до 31 грудня 2028 року.

- за 2022 рік до 31 грудня 2027 року.

- за 2021 рік до 31 грудня 2026 року.

- за 2020 рік до 31 грудня 2025 року.

- за 2024 рік до 31 грудня 2029 року.

Ми також можемо виправити неправильний податковий розрахунок в Нідерландах за період до п’яти років тому.

Однак не варто затягувати з розрахунком. Голландські податкові органи можуть у будь-який момент викликати вас для подачі несплаченої декларації та нарахувати відсотки за прострочення, якщо ви не зробите того вчасно.

Чи повинен я показувати доходи з інших країн під час подання податкової декларації з Нідерландів?

Під час підготовки подання податкової декларації необхідно вказати всі доходи, отримані за межами Нідерландів. Для складання декларації необхідна довідка про доходи UE/WE, в якій зазначено ваше право на отримання допомоги.

Хто зобов'язаний сплачувати податок з Нідерландів?

Ми відповімо, хто зобов’язаний сплачувати голландські податки. Якщо ви працювали в Нідерландах, але не є постійним жителем країни, подання податкової декларації є для вас обов’язком у таких випадках:

- За роки до 2022 року включно, якщо платники податків очікують на повернення податку понад 14 євро або якщо розмір офісної надбавки перевищує 45 євро. Якщо ви, як платники податків, які працювали у Нідерландах у 2023 році, зобов’язані зробити подання податкової декларації, якщо вони очікують на повернення понад 17 євро, а офісний збір – понад 51 євро.

- Ви отримали заклик до обліку. Aangiftebrief – це офіційний лист, адресований Belastingdienst, незалежно від очікуваного результату. Необхідно подати податкову декларацію у встановлений Belastingdienst строк. Якщо податкова декларація не надійде до відомства у встановлений термін, на платника податків може бути накладено штраф у розмірі від 385 євро до 5514 €..

Який вигляд має пільга зі сплати податків у Нідерландах?

Скорочення голландської пільги з податків найбільше торкнеться тих, хто їде працювати в Нідерланди на короткий термін. Сезонні працівники, які отримують дохід в обох країнах одночасно і залишаються податковими резидентами іншої країни, повинні розраховувати на сплату різниці між застосовними податками в іншій країні та Нідерландах.

Чи можна зробити номер BSN у Нідерландах для партнера?

Можна заочно отримати BSN для фіскального партнера й отримати повернення податків з Нідерландів зі спільної податкової декларації в Нідерландах.

Цей номер присвоюється кожному жителю Нідерландів з метою ідентифікації.

Коли я можу розрахувати податок спільно з чоловіком у Нідерландах?

Для того щоб мати право на спільну декларацію, платник податків повинен отримувати не менше 90 % загального доходу в Нідерландах. Якщо цю умову виконано, необхідно перевірити, чи було отримано в Нідерландах не менше 90 % спільного доходу подружжя. Спільний розрахунок можливий тільки при дотриманні обох умов.

Який період охоплює податковий рік у Нідерландах?

Податковий рік триває з 01 січня по 31 грудня певного календарного року.

У цей час збирайте щомісячні платіжні відомості, а також підтвердження податкових відрахувань і витрат. Це допоможе вам розрахувати максимально можливий розмір податкового відшкодування з Нідерландів. На їхній основі податкова служба Нідерландів опрацює вашу податкову декларацію.

Які податкові ставки в Нідерландах?

Податкові ставки в Нідерландах означають відсоткові ставки прибуткового податку, що діють у країні. У Нідерландах діє прогресивна податкова система, що означає, що податки стягуються з доходу відповідно до різних порогових значень доходу. Що вищий дохід, то вищий відсоток податку, який необхідно сплатити. Тому для багатьох платників податків прибутковий податок має бути сплачений у податкових органах Нідерландів шляхом подання належним чином заповненої податкової декларації.