Rozliczenie dochodów z zagranicy PIT36 ZG

Zarabiasz za granicą? Pamiętaj o rozliczeniu podatku od dochodów w kraju swojej pracy. Jednak nie możesz także zapomnieć o zobowiązaniach wobec polskiej skarbówki. Jeżeli rozliczasz się za granicą i wykazujesz dochody osiągnięte w Polsce, masz obowiązek wykazać dochód zagraniczny przed polskim urzędem skarbowym w odpowiedniej deklaracji PIT.

Jaki PIT w Polsce powinienem złożyć?

Deklaracja PIT 36 jest odpowiednim dokumentem, jeżeli osiągasz dochody poza terytorium Rzeczypospolitej Polskiej. To jednak nie wszystko, konieczne będzie także dołączenie załącznika ZG.

Aby dokonać poprawnego rozliczenia w Polsce skorzystaj z naszych usług. Dokumenty możesz pobrać z naszej strony internetowej lub skorzystać bezpośrednio z łatwego formularza online.

inne firmy | ||

|---|---|---|

| zweryfikowanie przekazanych dokumentów | R | R |

| wykonanie podstawowej kalkulacji | Q | R |

| wypełnienie deklaracji podatkowej | R | R |

| uwzględnienie wszystkich należnych ulg i kosztów | Q | R |

| przesłanie do zagranicznego urzędu | R | R |

| tłumaczenie pism otrzymywanych z urzędu | Q | R |

| weryfikacja pism otrzymywanych z urzędu | Q | R |

| odpowiadanie na pisma otrzymane z urzędu | Q | R |

| kontakt telefoniczny z urzędem | Q | R |

| weryfikacja decyzji podatkowej otrzymanej z urzędu | Q | R |

| sporządzenie ewentualnego odwołania | Q | R |

Najbardziej kompleksowa usługa rozliczenia podatku na rynku

Zdefiniowaliśmy dla Ciebie kompleksowe podejście do rozliczenia podatku z zagranicy. To, co dla innych jest usługą dodatkową, dla nas jest standardem. Bezpłatna wstępna kalkulacja pomoże Ci podjąć decyzję, czy chcesz się rozliczyć. Ekspercka analiza dokumentów, oceni ich kompletność oraz przysługujące odliczenia.

Wypełniając deklarację podatkową uwzględnimy ulgi i koszty i prześlemy dokumenty do urzędu za granicą. Z nami zachowujesz kontrolę nad przebiegiem rozliczenia, pisma z urzędu kierujemy na Twój adres. Jednocześnie z naszej strony masz wsparcie w ich tłumaczeniu i odpisywaniu, gdy urząd wymaga dodatkowych wyjaśnień.

Jeśli po otrzymaniu decyzji będzie ona odbiegać znacząco od wyniku kalkulacji, przygotujemy odwołanie. Słowem, z TimeTax nie musisz martwić się o żaden etap rozliczenia – przejmujemy całość działań, co pozwala Ci zaoszczędzić czas i uniknąć stresu.

Realizację usługi zlecisz nam poprzez aplikację dostępną na iOS i Android, platformę online oraz tradycyjnie w jednym z blisko 100 punktów obsługi klienta.

Jaki jest koszt usługi?

| usługa | cena |

Rozliczenie PIT 37 |

100 PLN |

Rozliczenie PIT 36 Indywidualne |

200 PLN |

Rozliczenie PIT 36 Wspólne (1 osoba pracuje za granicą) |

250 PLN |

Rozliczenie PIT 36 Wspólne (2 osoby pracują za granicą) |

300 PLN |

Rozliczenie PIT 37

Rozliczenie PIT 36 Indywidualne

Rozliczenie PIT 36 Wspólne (1 osoba pracuje za granicą)

Rozliczenie PIT 36 Wspólne (2 osoby pracują za granicą)

TimeTax Online

Nie masz czasu na wizyty w oddziałach? Wolisz załatwiać ważne sprawy urzędowe bez wychodzenia z domu? Przygotowaliśmy dla Ciebie idealne rozwiązanie! Sprawdź naszą platformę online i aplikacje.

Rozliczenie podatku zlecisz nam z domu lub jakiegokolwiek innego dogodnego dla Ciebie miejsca. Usiądź wygodnie, odpowiedz na kilka prostych pytań, załącz potrzebne dokumenty z listy, którą indywidualnie dla Ciebie przygotujemy.

Wszystko to prześlij do nas, a my zajmiemy się formalnościami i kontaktem z urzędem. To tylko 10 minut, w trakcie których zyskasz pewność, że rezultat Twojego rozliczenia będzie najkorzystniejszy.

Oferujemy coś więcej niż tylko kompleksowe rozliczenie podatku, zaoszczędź czas, który możesz spędzić na wiele sposobów. Odzyskaj podatek z zagranicy szybko, wygodnie i zdalnie!

Tak działa TimeTax Online!

Autoryzowany Punkt Obsługi Klienta TimeTax

Jeżeli jesteś zwolennikiem osobistego spotkania ze specjalistą to także zapraszamy. Nasze autoryzowane Punkty Obsługi Klienta służą pomocą w komfortowej i przyjaznej atmosferze. Jesteśmy w blisko 100 miastach w Polsce.

Pracownicy oddziałów pomogą Ci w wypełnieniu niezbędnych dokumentów, wyjaśnią skomplikowane kwestie podatkowe i odpowiedzą na wszystkie pytania. Na miejscu sprawdzą kompletność Twoich danych i wykonają bezpłatną, wstępną kalkulację. To idealne rozwiązanie dla osób, które cenią sobie bezpośredni kontakt oraz możliwość omówienia szczegółów na miejscu.

Skorzystaj z fachowej pomocy i poczuj pewność, że Twoje rozliczenie zostanie wykonane rzetelnie i zgodnie z obowiązującymi przepisami.

Szanujemy Twój czas, dlatego w celu sprawniejszej obsługi zalecamy najpierw pobrać komplet dokumentów do interesującej Cię usługi, wydrukowanie i wstępne wypełnienie zgodnie z zawartą instrukcją. Wypełnij tyle ile dasz radę, wpisanie nawet podstawowych danych w ankiecie znacznie przyspieszy cały proces.

Opinie naszych klientów

To może Cię zainteresować

Najlepsze busy za granicę wg opinii Facebook i Google – ranking

Ranking najpopularniejszych busów do pracy w Niemczech, Holandii i Belgii– Kompleksowa Analiza Opinii z Facebooka i Google Trudno zliczyć dostępne na rynku „busy za granicę” jedne należą do dużych przewoźników, inne do niewielkich działalności. Każdy jednak ma na celu...

Deklaracja podatkowa w Belgii: Zwrot podatku i ulgi podatkowe – co odliczyć od podatku w Belgii?

Deklaracja podatkowa w Belgii 2025 - co odliczyć od podatku w Belgii? Rozliczenie podatku dochodowego w Belgii może wydawać się skomplikowane, zwłaszcza dla osób pracujących za granicą lub mających dochody z różnych źródeł. Co odliczyć od podatku w Belgii? Z...

Fiche w Belgii: Loonfiche i informacja podatkowa – najważniejsze informacje o dokumencie

Fiche w Belgii: Czym jest Loonfiche i dlaczego jest tak ważna przy rozliczeniu podatku? Jeśli pracujesz lub planujesz pracować w Belgii, pewnie już obiło Ci się o uszy słowo fiche. Brzmi trochę tajemniczo? Spokojnie — to po prostu belgijski odpowiednik naszego PIT-11,...

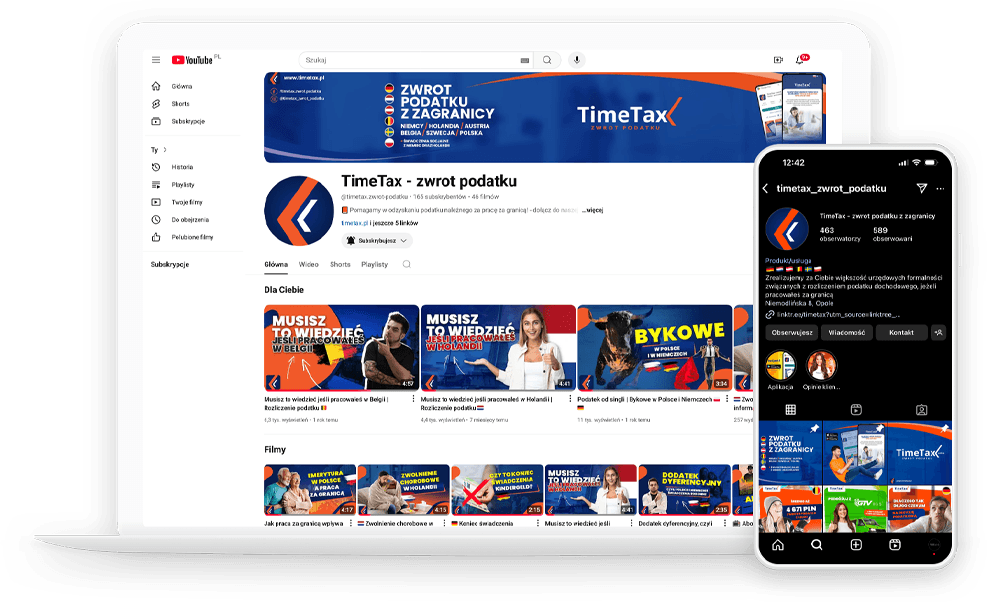

Specjalne rabaty dla osób obserwujących nasze social media

Obserwowanie naszych profili społecznościowych da Ci przydatną wiedzę o podatkach i pracy za granicą oraz... a jakże! Rabaty na rozliczenie podatku za granicą. Nie zwlekaj odwiedź 👇🏻

FAQ

Jak się stosuje metodę zwolnienia z progresją?

Stopę procentową podatku wyliczoną od obliczonej sumy dochodów stosuje się następnie do dochodu podlegającego opodatkowaniu podatkiem dochodowym w Polsce.

Dochody zdobyte poza Polską, nieważne gdzie uzyskane, nie są zatem opodatkowane w naszym kraju. Dochody zagraniczne mają jedynie wpływ na polskie zobowiązanie podatkowe w roku podatkowym.

Jeżeli nie posiadasz żadnych przychodów uzyskanych w Polsce, a dochody z zagranicy nie podlegają polskiemu opodatkowaniu – nie musisz dokonywać rozliczenia zeznań PIT z załącznikiem PIT ZG.

PIT 36 ZG – jak wypełnić roczne zeznanie podatkowe za 2024, gdy ma się dochody za granicą?

Niezależnie od kraju, z którego pochodzą, dochody osiągnięte za granicą łączy podatek dochodowy – zawsze należy go zadeklarować przed odpowiednim urzędem skarbowym. Jeżeli zarobki osiągnięte za granicą łączy się z dochodami osiąganymi w Polsce, to deklarację należy także złożyć w polskim urzędzie, mimo że dochody będą zwolnione od podatku na podstawie UPO.

- Dane identyfikacyjne (Wpisz swoje imię, nazwisko, PESEL lub NIP., Określ rok podatkowy, za który składana jest deklaracja.)

- Kraj uzyskania dochodu (Wskaż kraj, w którym uzyskiwano zarobki. Jeśli uzyskujesz dochody z kilku krajów, odrębny druk składa się odrębnie dla każdego państwa.)

- Dochody uzyskane za granicą (Wpisz przychód, koszty uzyskania przychodu oraz dochód, jaki uzyskałeś w danym kraju. Podaj wartość podatku zapłaconego za granicą.)

- Metoda unikania podwójnego opodatkowania (W Polsce stosuje się dwie metody: 1. Wyłączenie z progresją – dochody nie są opodatkowane w Polsce, ale wpływają na stawkę podatkową stosowaną do dochodów krajowych. 2. Odliczenie proporcjonalne – dochód jest opodatkowany w Polsce, ale można odliczyć podatek zapłacony za granicą.) Na podstawie umowy o unikaniu podwójnego opodatkowania dochody nie zostaną opodatkowane dwukrotnie. Ważne jest jednak by prawidłowo zadeklarować podatek w Polsce i za granicą.

- Podatek zapłacony za granicą (Wpisz kwotę podatku, jaki zapłaciłeś w obcym kraju, w walucie lokalnej oraz w przeliczeniu na złote (według kursu NBP z ostatniego dnia roboczego przed uzyskaniem dochodu)

- Podpis i załącznik do PIT-36 ( Po wypełnieniu PIT-36/ZG dołącz go do deklaracji PIT-36. Prześlij lub złóż w urzędzie skarbowym.)

Nasz zespół ekspertów wypełni PIT-36/ZG w Twoim imieniu, zapewniając szybkie i bezbłędne rozliczenie. Dzięki wieloletniemu doświadczeniu uzyskamy dla Ciebie maksymalnie korzystny zwrot podatku. Możesz skorzystać z darmowego kalkulatora, który pokaże szacunkowy zwrot, a my zajmiemy się resztą!

Co to jest metoda proporcjonalnego odliczenia dot. przychodów uzyskanych poza granicą terytorium Rzeczypospolitej Polskiej?

Metoda proporcjonalnego odliczenia oznacza, że zagraniczne dochody sumowane są z dochodami ze źródeł przychodów położonych w Polsce i kalkuluje się od nich wysokość podatku.

Od podatku obliczonego z łącznej sumy dochodów odlicza się jednak (w odpowiedniej proporcji) kwotę podatku dochodowego zapłaconego w kraju, w którym osiągnięto dochód.

Jeżeli za granicą odprowadzono mniej podatku niż w Polsce – różnicę podatku należy uiścić do Skarbu Państwa. Metodę proporcjonalnego odliczenia stosuje się przy rozliczeniach, gdy państwa uzyskania dochodu to: Australia, Austria, Belgia, Dania, Finlandia, Holandia, Irlandia, Izrael, Japonia, Kanada, Litwa, Norwegia, Nowa Zelandia, Portugalia, Rosja, Słowacja, Stany Zjednoczone, Wielka Brytania, Zjednoczone Emiraty Arabskie.

Jeżeli pracowałeś w którymkolwiek z tych krajów i posiadasz tytuł polskiego rezydenta podatkowego – masz obowiązek złożenia PIT 36 ZG, niezależnie czy uzyskałeś dochód z Polskich źródeł czy nie.

Kiedy dokonać korekty deklaracji podatkowej złożonej w ramach rozliczenia zarobków?

Każdy polski rezydent podatkowy ma obowiązek rozliczenia podatku płaconego od polskich źródeł przychodów. W ostatnich latach urząd zaczął automatycznie rozliczać wszystkich podatników, którzy osiągnęli dochód w Rzeczypospolitej Polskiej i nie złożyli własnego zeznania w wyznaczonym terminie.

Oznacza to, że jeżeli urząd nie będzie wiedział o Twoich zarobkach z zagranicznego stosunku pracy – dokonane zostanie automatyczne, błędne rozliczenie. Konieczne jest wówczas dokonanie korekty, a załącznik PIT 36 + ZG wykazujący przychody uzyskiwane poza Polską należy złożyć jak najszybciej.

Co powinno być zawarte w treści załącznika ZG?

Wszystkie dane identyfikacyjne, osobowe i informacyjne, a także miejsce zamieszkania zamieszcza się w sekcjach od A do B zeznania podatkowego. W sekcji C, uwzględniając podział danych przychodów, podatnicy wykazują dochody uzyskane w danym roku:

- ze stosunku pracy i podobnych

- z prowadzenia działalności gospodarczej pozarolniczej

- z najmu lub dzierżawy

- prawa autorskie i inne prawa

- inne źródła typu emerytury, renty, stypendia z zagranicy itp.

Czym jest umowa o unikaniu podwójnego opodatkowania?

Umowa o unikaniu podwójnego opodatkowania (UPO) to porozumienie między dwoma krajami w celu uniknięcia sytuacji, w której dana osoba lub firma byłaby opodatkowana za te same dochody w obu krajach.

Umowa ta może obejmować różne rodzaje dochodów:

- z pracy,

- wynagrodzenia,

- dochody z nieruchomości,

- dywidendy,

- odsetki.

Działanie umowy jest oparte na dwóch głównych zasadach:

- jest tu zasada wolności związanej z opodatkowaniem dochodów w jednym z krajów umowy. Oznacza to, że jeśli zapłacisz podatki w jednym kraju, drugi kraj nie będzie już mógł od Ciebie pobierać podatków od tych samych dochodów,

- UPO zapewnia mechanizmy, które pozwalają na uniknięcie podwójnego opodatkowania dochodów uzyskanych poza granicami Polski nawet jeżeli masz obowiązek je rozliczyć w Polsce.

Na przykład, jeśli zapłacisz podatek w jednym kraju, drugi kraj może zastosować zwolnienie podatkowe lub umorzenie podatku w odpowiedniej kwocie, aby zrekompensować podwójne opodatkowanie. W praktyce, gdy masz związki z więcej niż jednym krajem, warto zapoznać się z konkretną umową o unikaniu podwójnego podatku między tymi krajami. W ten sposób będziesz wiedział, jakie zasady obowiązują i jak uniknąć płacenia podwójnych podatków

Kiedy podatnik jest rezydentem podatkowym?

Jesteś rezydentem podatkowym, jeśli spełniasz określone kryteria, które różnią się w zależności od kraju

Rezydent podatkowy to osoba, która posiada centrum interesów osobistych lub centrum interesów życiowych w danym kraju. W tym kraju ta osoba jest opodatkowana na podstawie zarobków lub innych czynników.

Jeżeli jesteś uznany za polskiego rezydenta podatkowego to właśnie przed polskim urzędem skarbowym powinieneś złożyć deklarację podatkową. Podstawowe kryteria, które mogą wpływać na Twój status jako rezydenta podatkowego, to zwykle:

- miejsce zamieszkania,

- czas przebywania w kraju

- miejsce pracy i źródła dochodów.

Jeśli mieszkasz w danym kraju przez większość roku lub masz tam swoje główne źródło dochodu, istnieje prawdopodobieństwo, że jesteś uznawany za rezydenta podatkowego, a co za tym idzie powinieneś rozliczyć podatek w urzędzie skarbowym tego kraju.

Do jakiej deklaracji podatkowej dołączyć załącznik PIT ZG?

Załącznik PIT ZG dot. dochodów osiągniętych poza granicami Polski, dołącza się do czterech głównych formularzy dotyczących dodatkowych przychodów.Czym one się różnią?

- PIT 36 to deklaracja dla osób rozliczających się na zasadach ogólnych.

- PIT-36L dla przedsiębiorców rozliczających się podatkiem liniowym.

- PIT-38 dla osób osiągających dochody z kapitałów pieniężnych.

- PIT-39 dla dochodów ze sprzedaży nieruchomości.