To, jakie dokumenty do rozliczenia podatku w Niemczech musisz dostarczyć, zależy m.in. od Twojej sytuacji rodzinnej czy praw do ulg podatkowych. W dzisiejszym poradniku odpowiadamy, jakie niezbędne dokumenty potrzebne są do złożenia prawidłowej deklaracji podatkowej wymagane przez niemiecki urząd skarbowy.

Zwrot podatku – dokumenty potrzebne do rozliczenia od pracodawców i koszty

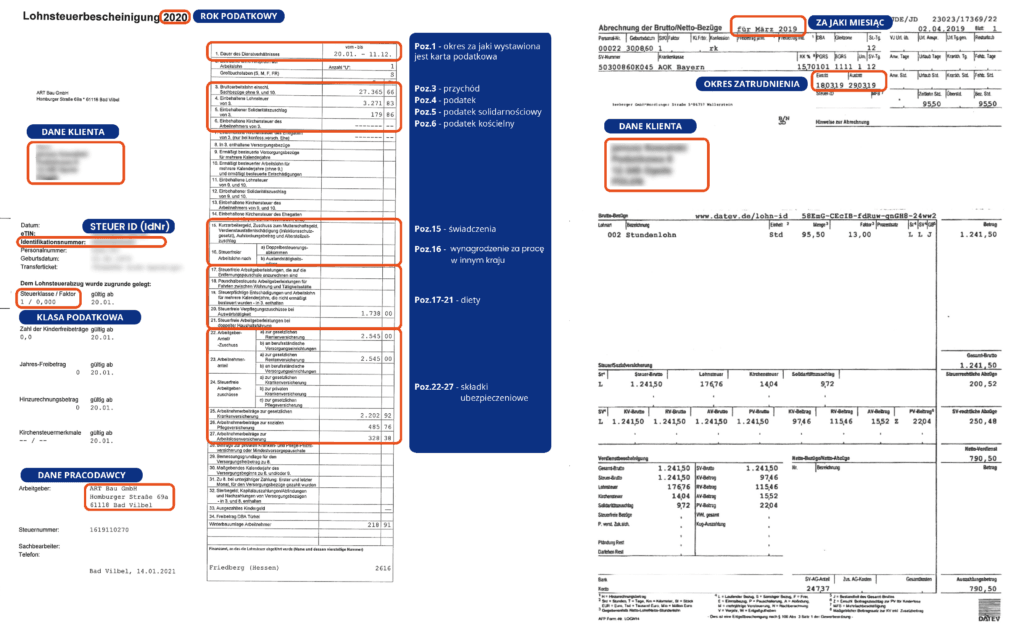

Lohnsteuerbescheinigung / ostatni Abrechnung

Lohnsteuerbescheinigung – zaświadczenie podatkowe inaczej niemiecka karta podatkowa, którą otrzymasz od swojego pracodawcy najpóźniej do końca lutego roku następnego. Zamiast niej możesz przedstawić ostatni miesięczny odcinek czyli Abrechnung. Powinien mieć on wypełnione pole ‘Austrit‘ potwierdzające datę zakończenia pracy. Jeżeli dany stosunek pracy trwa nadał lub trwał na przełomie lat podatkowych – dołącz odcinek grudniowy z podsumowaniem rocznym. Znajdziesz tam również numer identyfikacji podatkowej i informację jaka jest twoja klasa podatkowa. Szczegóły poznasz odwiedzając nasz osobny artykuł: Lohnsteuerbescheinigung – wszystko co musisz wiedzieć o niemieckiej karcie podatkowej

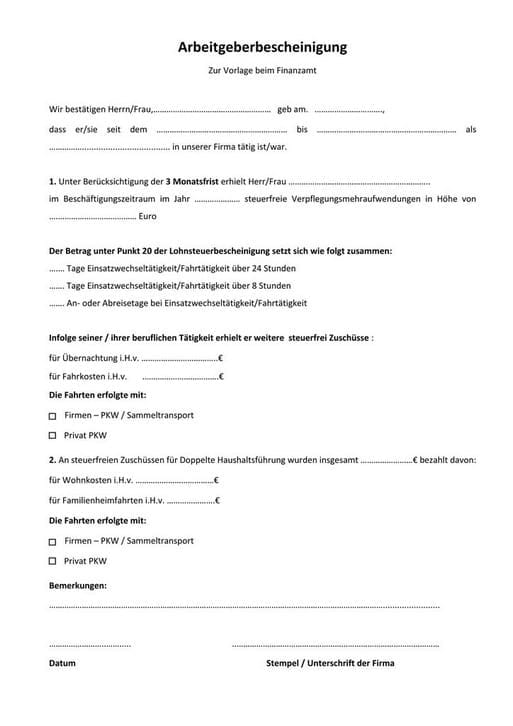

Potwierdzenia przyznanych diet

Jeżeli na Twojej karcie podatkowej widnieją diety (jakiekolwiek kwoty w pozycjach 17 – 21) postaraj się zdobyć dokumenty potwierdzające na co zostały przeznaczone. Pracodawca może przekazać informacje na swoim druku lub uzupełnić przygotowany wzór. Potwierdzenie diet na wzorze TimeTax znajdziesz w naszym komplecie dokumentów.

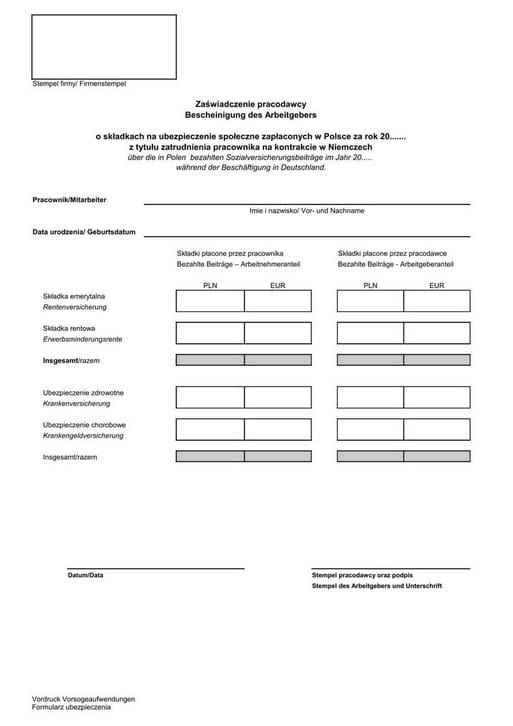

Potwierdzenie odprowadzanych składek

Pracowałeś u polskiego pracodawcy, który delegował Cię do pracy w Niemczech? Ten dokument może pomóc Ci poprawić wynik Twojego rozliczenia gdyż odprowadzane składki w Polsce są traktowane jako Twoje dodatkowe koszty. Możesz łatwo sprawdzić czy ten dokument będzie potrzebny w Twoim przypadku. Sprawdź czy pracodawca wpisał na kartę podatkową kwoty w pozycjach od 22 do 27 czyli np. składki na ubezpieczenie zdrowotne. Jeżeli nie – powinien to zrobić na tym dokumencie, który dołączysz do wnioskowania o zwrot podatku z Niemiec.

Pamiętaj że pracodawca musi opieczętować ten dokument i wpisać rok za który dane są podane – wpływa on na odliczenie kosztów pracy

Potwierdzenia ponoszonych kosztów

Pokwitowania ponoszonych przez Ciebie kosztów powinieneś zbierać przez cały okres pracy w Niemczech. Odpowiednie dokumenty, to na przykład: koszty dojazdu do i z miejsca zamieszkania oraz miejsca pracy tj. paragony i faktury imienne za paliwo, odzież roboczą, pranie odzieży czy materiały niezbędne do wykonywania pracy. Pamiętaj że faktury imienne są lepszym potwierdzeniem niż paragony fiskalne gdyż widnieją na nich dane osoby kupującej.

O kosztach piszemy szerzej w następujących artykułach:

- Jakie koszty mogę odliczyć jeśli nie mam stałego miejsca pracy w Niemczech?

- Jestem kierowcą. Jakie koszty mogę odliczyć z zeznaniu podatkowym w Niemczech?

Co jest potrzebne do rozliczenia podatku z Niemiec – dokumenty z Polski

Dowód osobisty w kopii

Potwierdzenie tożsamości podatnika jest konieczne przed niemieckim urzędem skarbowym szczególnie, kiedy po raz pierwszy składasz zeznanie podatkowe. Firma rozliczająca wymaga natomiast dowodu osobistego do zeznania podatkowego także po to, aby porównać dane zawarte w umowie z informacjami widniejącymi na tym dokumencie identyfikacyjnym. Jeżeli rozliczasz się wspólnie – dołącz także dowód tożsamości współmałżonka

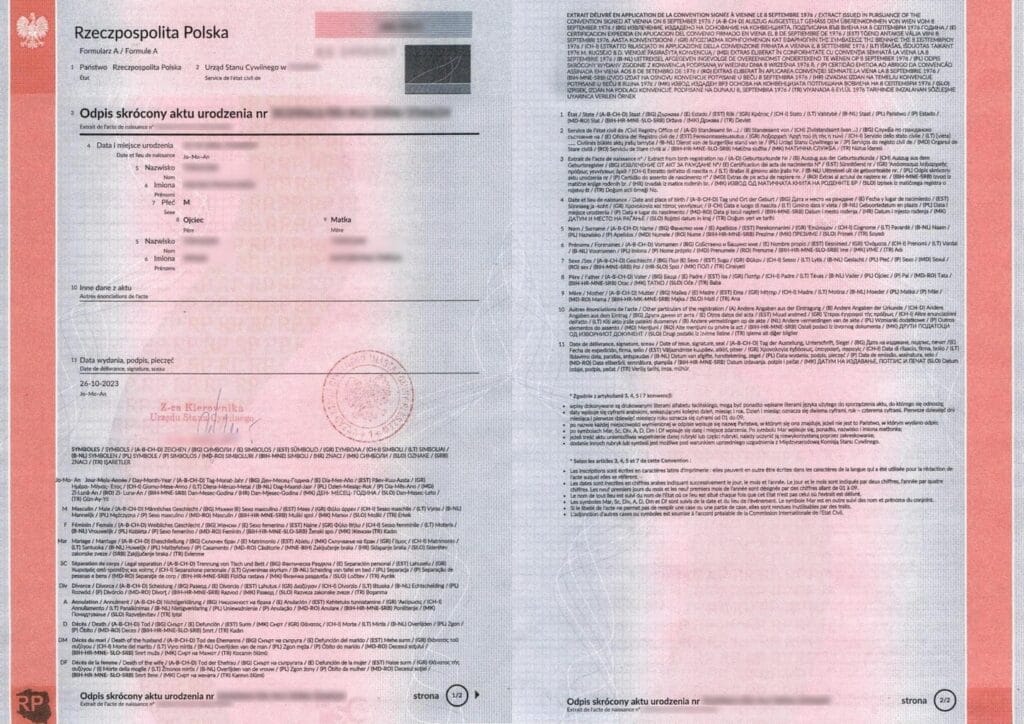

Akty urodzenia dzieci

Jeżeli wychowujesz dzieci do 18-go roku życia (w danym roku podatkowym) dołącz akt urodzenia każdego z dzieci. Zadbaj by był to dokument:

- przetłumaczony na język Niemiecki przez tłumacza przysięgłego lub,

- wydany na druku polsko – niemieckim lub,

- wydany na druku europejskim – wielojęzycznym.

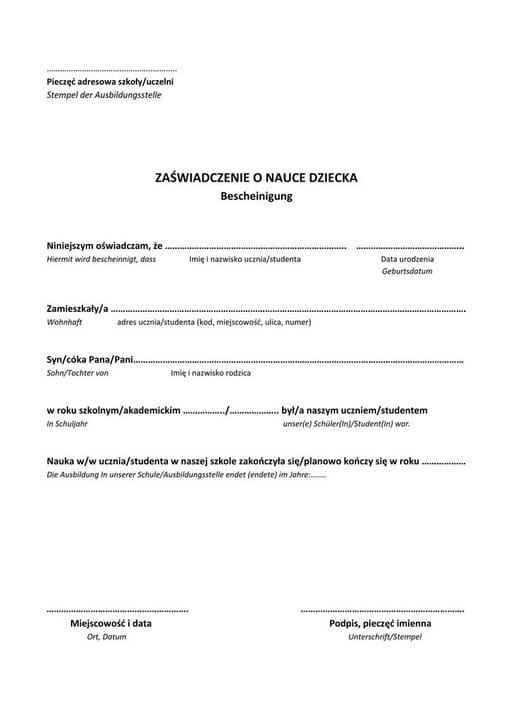

Zaświadczenia o nauce dzieci

Wykazując w rozliczeniu dziecko pełnoletnie potrzebujesz dokument poświadczający że się uczy. Aby tego dokonać poproś szkołę pełnoletniego dziecka o wypełnienie zaświadczenia o nauce. Druk musi zawierać tłumaczenie na język niemiecki. W naszym komplecie znajdziesz wzór takiego dokumentu.

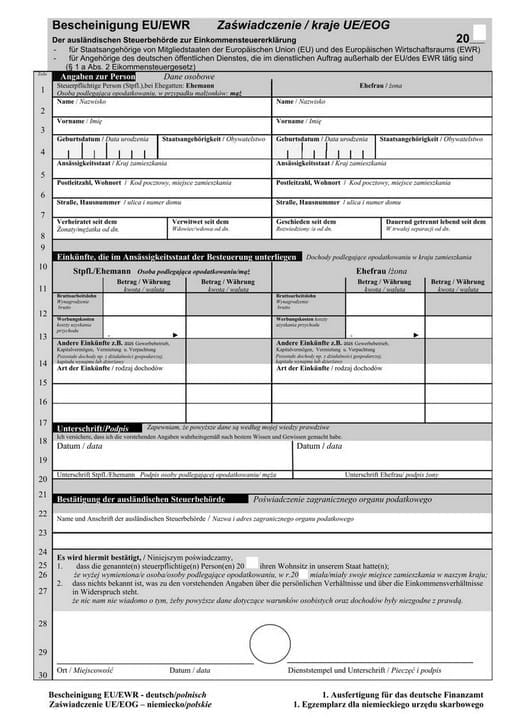

Zaświadczenie o dochodach z polskiego urzędu skarbowego

Kluczowym dokumentem jest druk zaświadczenia, wykazujący zagraniczne dochody (EWR lub inaczej Zaświadczenie / kraje UE / EOG) to kolejny dokument, który należy dołączyć (w oryginale) do złożenia zeznania podatkowego. Zostanie on wystawiony przez Urząd Skarbowy gdzie dokonałeś rozliczenia podatku w Polsce. Musi zostać poprawnie uzupełniony o Twoje dane zamieszkania, wszystkie informacje jakie były dochody uzyskane poza terenem Niemiec, oraz o podpisy – Twój oraz urzędnika. Urzędnik musi również dokument opieczętować.

Jeżeli realizujesz rozliczenie wspólne (rozłąkowe) pamiętaj aby na dokumencie znalazły się dodatkowo dane Twojego współmałżonka oraz jego podpis. Zaświadczenie EWR opisujemy szczegółowo we wpisie Zaświadczenie o dochodach EWR do Niemiec

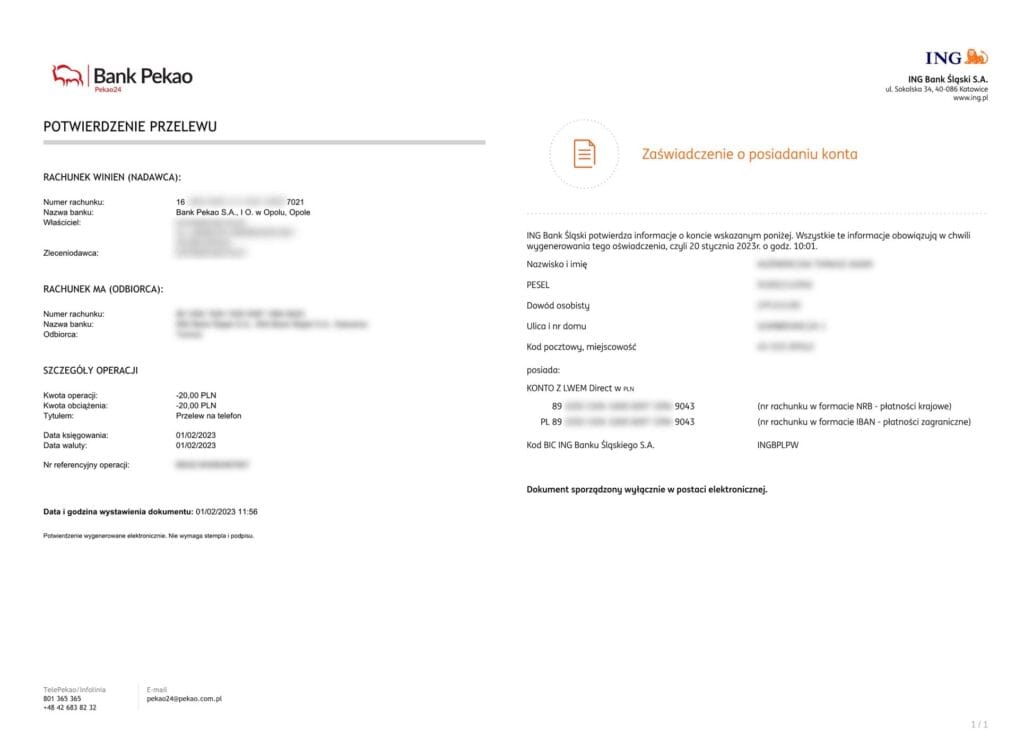

Potwierdzenie konta bankowego

Aby mieć 100% pewności że do urzędu zostanie wprowadzone poprawne konto bankowe wymagane jest potwierdzenie owego konta. Potwierdzeniem może być jakikolwiek dokument, który udowodni, że numer jest właściwy. W przypadku rozliczenia podatku z Niemiec może to być osobne zaświadczenie wydane przez bank ale również potwierdzenie ostatniego przelewu czy nawet zrzut ekranu z bankowości elektronicznej.

Ankieta osobowa

Taka ankieta jest dokumentem podsumowującym Twoje dane za określony rok podatkowy. W TimeTax uważamy iż dane zawarte na tym dokumencie są wiążące, kiedy na końcu dokumentu znajdzie się Twój podpis. Rzetelnie wypełniony dokument jest podstawą rozliczenia – wszystkie dane z Ankiety osobowej zostaną przedstawione w niemieckim urzędzie skarbowym.

Jeżeli jednak ręczne wypełnianie dokumentów nie jest Ci na rękę, zawsze możesz uzupełnić formularz elektronicznie. Wszystkiego dokonasz na stronie rozliczenie podatku online.

Umowa o świadczenie usługi

Każda firma, z której pomocy będziesz chciał skorzystać, będzie wymagała od Ciebie podpisania umowy i wyrażenia zgody na konkretne warunki współpracy. Rozliczenie podatku z Niemiec w TimeTax jest możliwe jedynie, jeżeli zaakceptujesz warunki świadczonych przez nas usług.

Korzystając z papierowego rozliczenia pamiętaj aby umowę dokładnie przeczytać, uzupełnić i zaznaczyć wybraną przez Ciebie opcję płatności. Wyrażenie zgód marketingowych jest dobrowolne.

Rozliczając się elektronicznie wystarczy że przeczytasz i zaakceptujesz regulamin świadczenia przez nas usług.

Rozliczenie podatku w Niemczech – jakich dokumentów potrzebujesz ?

Podsumujmy zatem wszystkie dokumenty, jakie potrzebujesz aby rozliczyć sów podatek dochodowy:

- Lohnsteuerbescheinigung / ostatni Abrechnung – karta podatkowa lub miesięczny odcinek od pracodawcy do potwierdzenia podstawowych informacji o zarobkach na terenie Niemiec

- Arbeitgeberbescheinigung – dokumenty poświadczające diety,

- Bescheinigung des Arbeitgebers – zaświadczenie od pracodawcy będzie dowodem odprowadzania składek w Polsce,

- Potwierdzenia ponoszonych kosztów (faktury / paragony / miesięczne odcinki) – umożliwią powiększenie Twojego zwrotu podatku z Niemiec,

- Dowód osobisty Twój oraz współmałżonka

- Akty urodzenia dzieci – udowadniają że opiekujesz się małoletnim dzieckiem,

- Zaświadczenie o nauce dzieci – potwierdzi odbywanie nauki przez pełnoletnie dziecko w rozliczanym roku,

- Bescheinigung EU/EWR (Zaświadczenie / kraje UE/EOG) – wystawione przez polski urząd skarbowy, określi jakie dochody uzyskałeś poza granicami Niemiec,

- Potwierdzenie konta bankowego – umożliwi prawidłowe rozliczenie z urzędem,

- Ankieta osobowa – podsumuje wszystkie Twoje dane do rozliczenia podatku w Niemczech

- Umowa – umożliwia ona współpracę między Tobą, a naszą firmą TimeTax.

Jak rozliczyć podatek z Niemiec samemu?

Złożenie deklaracji podatkowej można wykonać we własnym zakresie bądź skorzystać z pomocy specjalistów, takich jak TimeTax. Opcji jest wiele. Skąd zatem wiedzieć, które rozwiązanie będzie najbardziej korzystne?

Samodzielne rozliczenie podatku z Niemiec

Samodzielne rozliczenie, np. na platformie www.speedtax.eu, umożliwi Ci przesłanie danych do urzędu w takiej formie jaka Tobie najbardziej pasuje. We własnym zakresie musisz wówczas zebrać potrzebne dokumenty, obliczyć wszystkie koszty, przekalkulować diety i uzupełnić dane w odpowiednich polach. Jeżeli nie jesteś osobą sprawnie posługującą się językiem niemieckim i nie masz wiedzy oraz doświadczenia w kwestiach podatków niemieckich – opcja ta może być dla Ciebie skomplikowana. Może tez wiązać się z przesłaniem do urzędu błędną deklarację podatkową, błędnych danych i wyliczeniem mniejszego zwrotu podatku niż to możliwe przez co czas oczekiwania na zwrot podatku z Niemiec może się znacznie wydłużyć.

Realizacja rozliczenia z TimeTax

Drugie rozwiązanie rozliczenia podatku w Niemczech to skorzystanie z oferty firm specjalizujących się w sprawach o zwrot podatku z Niemiec. W tym przypadku możesz mieć pewność że specjaliści zadbają, aby wyliczany zwrot podatku był jak największy, a przesyłane dane i dokumenty potrzebne do urzędu nie miały żadnych błędów.

Rozliczenie podatku z Niemiec najczęściej warto wykonać, zwłaszcza jeżeli posiadasz obowiązek podatkowy. Udostępniliśmy bezpłatny kalkulator zwrotu podatku z Niemiec, dzięki któremu sprawdzisz jakiego wyniku będziesz mógł się spodziewać.

Jednak zanim dojdzie do rozliczenia podatku z Niemiec, pamiętaj o polskim PIT 36 ZG w danym roku podatkowym. Jego rozliczenie w Polsce jest najczęściej wymagane, aby uzyskać EWR.

Masz pytania? Dręczą Cię wątpliwości? Skonsultuj się z naszymi specjalistami telefonicznie 774 455 030 lub mailowo pod adresem kontakt@timetax.pl

TimeTax kod rabatowy

Kliknij tutaj i odbierz swój rabat 20%

Twój kod rabatowy:TTBLOG20

Jak skorzystać?

formularz do rozliczenia

Dodatkowo, regularnie oferujemy promocje, które pozwalają zaoszczędzić nawet kilkadziesiąt procent wartości usługi rozliczenia podatku z zagranicy. Wśród nich znajdują się czasowe kody rabatowe, dostępne na naszych mediach społecznościowych (Facebook TimeTax i Instagram TimeTax), które warto śledzić, zwłaszcza w sezonach rozliczeniowych (styczeń–kwiecień) oraz podczas akcji promocyjnych, takich jak Black Friday. Kody są ważne przez kilka dni lub tygodni, mają ograniczoną liczbę użyć, więc warto działać szybko.

Dodatkowo, osoby biorące udział w programie POLECAJ I ZARABIAJ otrzymują kod rabatowy 15% do dalszego udostępniania i zarabiają 50 zł za każde rozliczenie z ich kodem.

Nasi lojalni klienci, którzy korzystają z usług od minimum trzech lat, mogą skorzystać z gwarantowanej zniżki, która obejmuje usługi realizowane osobiście w Punktach Obsługi Klienta.

Zniżki te jednak się nie sumują, dlatego warto brać udział w konkursach organizowanych na naszych profilach, które mogą obniżyć cenę usługi nawet o 90%.

0 komentarzy