Zwrot podatku z Holandii

Rozliczenie podatku z Holandii nie ma przed nami tajemnic. Pozwól, że przygotujemy dla Ciebie deklarację podatkową, która przyniesie Ci najkorzystniejszy rezultat. Jeżeli pracowałeś legalnie na terenie Holandii, nie zwlekaj, skorzystaj z kompleksowej usługi opracowania i przesłania deklaracji podatkowej. Korzystając z bezpłatnego kalkulatora dowiesz się jaki zwrot podatku z Holandii czeka na Ciebie.

Rozliczenie podatku w Holandii

Podatek z Holandii możesz rozliczyć nawet 5 lat wstecz. Jednak nie zwlekaj. Im wcześniej złożysz dokumenty, tym szybciej będziesz cieszyć się zwrotem podatku na swoim koncie. Jeżeli nie posiadasz wymaganych dokumentów możemy zawnioskować o odzyskanie karty podatkowej z Belastingdienst.

Z nami odzyskanie nadpłaconego podatku jest dziecinnie proste. Możesz zlecić nam rozliczenie poprzez intuicyjną aplikację lub skorzystać z pomocy jednego z naszych Punktów Obsługi Klienta. Resztą zajmiemy się my, a jeśli po przekazaniu deklaracji urząd zwróci się do Ciebie z pismem, odpowiemy na nie.

Sprawimy, że proces rozliczenia podatku z Holandii będzie dla Ciebie prosty i przyjemny!

Zakres | Inne firmy | |

|---|---|---|

| zweryfikowanie przekazanych dokumentów | R | R |

| wykonanie podstawowej kalkulacji | Q | R |

| wypełnienie deklaracji podatkowej | R | R |

| uwzględnienie wszystkich należnych ulg i kosztów | Q | R |

| przesłanie do zagranicznego urzędu | R | R |

| tłumaczenie pism otrzymywanych z urzędu | Q | R |

| weryfikacja pism otrzymywanych z urzędu | Q | R |

| odpowiadanie na pisma otrzymane z urzędu | Q | R |

| kontakt telefoniczny z urzędem | Q | R |

| weryfikacja decyzji podatkowej otrzymanej z urzędu | Q | R |

| sporządzenie ewentualnego odwołania | Q | R |

Najbardziej kompleksowa usługa rozliczenia podatku na rynku

Zdefiniowaliśmy dla Ciebie kompleksowe podejście do rozliczenia podatku z zagranicy. To, co dla innych jest usługą dodatkową, dla nas jest standardem. Bezpłatna wstępna kalkulacja pomoże Ci podjąć decyzję, czy chcesz się rozliczyć. Ekspercka analiza dokumentów, oceni ich kompletność oraz przysługujące odliczenia.

Wypełniając deklarację podatkową uwzględnimy ulgi i koszty, a następnie prześlemy dokumenty do urzędu za granicą. Z nami zachowujesz kontrolę nad przebiegiem rozliczenia, pisma z urzędu kierujemy na Twój adres. Jednocześnie z naszej strony masz wsparcie w ich tłumaczeniu i odpisywaniu, gdy urząd wymaga dodatkowych wyjaśnień.

Jeśli po otrzymaniu decyzji będzie ona odbiegać znacząco od wyniku kalkulacji, przygotujemy odwołanie. Słowem, z TimeTax nie musisz martwić się o żaden etap rozliczenia – przejmujemy całość działań, co pozwala Ci zaoszczędzić czas i uniknąć stresu.

Realizację usługi zlecisz nam poprzez aplikację dostępną na iOS i Android, platformę online oraz tradycyjnie w jednym z blisko 100 punktów obsługi klienta.

Cennik rozliczenia podatku z Niemiec

| usługa | cena |

Rozliczenie podatku z Holandii - indywidualne

|

400 PLN płatne z góry

lub

14% pobierane z kwoty zwrotu (nie mniej niż 120 €) |

Rozliczenie podatku z Holandii - wspólne

|

600 PLN płatne z góry

lub

14% pobierane z kwoty zwrotu (nie mniej niż 120 €) |

Rozliczenie podatku z Holandii - PAKIET |

lub

14% pobierane z kwoty zwrotu (nie mniej niż 230 €) |

Rozliczenie podatku z Holandii - indywidualne

płatne z góry

z kwoty zwrotu (nie mniej niż 120 €)

- usługa rozliczenia indywidualnego z Holandii

- szacunkowa kalkulacja

- uwzględnienie holenderskich ulg podatkowych

- uwzględnienie diet oraz odliczeń

- optymalizacja wyniku rozliczenia

- elektroniczne przesłanie deklaracji bezpośrednio urzędu

- weryfikacja pism i kontakt z urzędem

- sporządzenie odwołania

Rozliczenie podatku z Holandii - wspólne

płatne z góry

z kwoty zwrotu (nie mniej niż 120 €)

- usługa rozliczenia wspólnego z Holandii

- szacunkowa kalkulacja

- uwzględnienie holenderskich ulg podatkowych

- uwzględnienie diet oraz odliczeń

- optymalizacja wyniku rozliczenia

- elektroniczne przesłanie deklaracji bezpośrednio urzędu

- weryfikacja pism i kontakt z urzędem

- sporządzenie odwołania

Rozliczenie podatku z Holandii - PAKIET

tylko na TimeTax Online

z kwoty zwrotu (nie mniej niż 230 €)

- usługa rozliczenia indywidualnego/wspólnego PIT 36 + ZG w Polsce

- usługa uzyskania zaświadczenia EWR z urzędu

- usługa rozliczenia indywidualnego/wspólnego z Holandii

- szacunkowa kalkulacja

- uwzględnienie holenderskich ulg podatkowych

- uwzględnienie diet oraz odliczeń

- optymalizacja wyników rozliczeń

- elektroniczne przesłanie deklaracji bezpośrednio urzędów

- weryfikacja pism i kontakt z urzędem

- sporządzenie odwołania

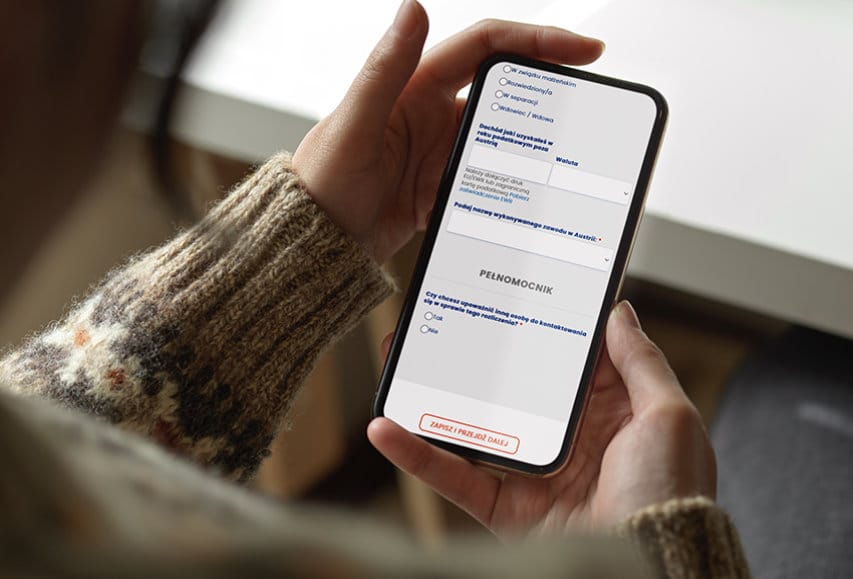

TimeTax Online

Nie masz czasu na wizyty w oddziałach? Wolisz załatwiać ważne sprawy urzędowe bez wychodzenia z domu? Przygotowaliśmy dla Ciebie idealne rozwiązanie! Sprawdź naszą platformę online i aplikacje.

Rozliczenie podatku zlecisz nam z domu lub jakiegokolwiek innego dogodnego dla Ciebie miejsca. Usiądź wygodnie, odpowiedz na kilka prostych pytań, załącz potrzebne dokumenty z listy, którą indywidualnie dla Ciebie przygotujemy.

Wszystko to prześlij do nas, a my zajmiemy się formalnościami i kontaktem z urzędem. To tylko 10 min, w trakcie których zyskasz pewność, że rezultat Twojego rozliczenia będzie najkorzystniejszy.

Oferujemy coś więcej niż tylko kompleksowe rozliczenie podatku, zaoszczędź czas, który możesz spędzić na wiele sposobów. Odzyskaj podatek z Holandii szybko, wygodnie i zdalnie!

Tak działa TimeTax Online!

Autoryzowany Punkt Obsługi Klienta TimeTax

Jeżeli jesteś zwolennikiem osobistego spotkania ze specjalistą to także zapraszamy. Nasze autoryzowane Punkty Obsługi Klienta służą pomocą w komfortowej i przyjaznej atmosferze. Jesteśmy w blisko 100 miastach w Polsce.

Pracownicy oddziałów pomogą Ci w wypełnieniu niezbędnych dokumentów, wyjaśnią skomplikowane kwestie podatkowe i odpowiedzą na wszystkie pytania. Na miejscu sprawdzą kompletność Twoich danych i wykonają bezpłatną, wstępną kalkulację. To idealne rozwiązanie dla osób, które cenią sobie bezpośredni kontakt oraz możliwość omówienia szczegółów na miejscu.

Skorzystaj z fachowej pomocy i poczuj pewność, że Twoje rozliczenie zostanie wykonane rzetelnie i zgodnie z obowiązującymi przepisami.

Szanujemy Twój czas, dlatego w celu sprawniejszej obsługi zalecamy najpierw pobrać komplet dokumentów do interesującej Cię usługi, wydrukowanie i wstępne wypełnienie zgodnie z zawartą instrukcją. Wypełnij tyle ile dasz radę, wpisanie nawet podstawowych danych w ankiecie znacznie przyspieszy cały proces.

Opinie naszych klientów

To może Cię zainteresować

PIT: Jak rozliczyć zagraniczny dochód w PIT

Jak rozliczyć zagraniczny dochód w PIT? Praktyczny poradnik dla Polaków pracujących za granicą Rozliczanie dochodu uzyskanego za granicą to dla wielu Polaków trudne i stresujące zadanie. Czy trzeba wykazać zagraniczny przychód w polskim PIT? Który formularz wybrać –...

Toeslagen co to oznacza i jak skorzystać z dodatkowych świadczeń

Toeslagen – co to oznacza i jak skorzystać z dodatkowych świadczeń w Holandii Toeslagen to system dopłat w Holandii, dzięki któremu osoby o niższych dochodach mogą otrzymać wsparcie finansowe. Dla Polaków mieszkających i pracujących w Holandii to realna pomoc w...

Aangifte, Zwrot Podatku, Belastingdienst. Rozliczenie podatku w Holandii w aplikacji

Rozliczenie podatku w Holandii to obowiązek każdego, kto osiąga tam dochód. Holenderski urząd skarbowy Belastingdienst wymaga, aby osoby mieszkające w Holandii, a także pracownicy zagraniczni, składali deklarację roczną. Proces ten nazywany jest aangifte i dotyczy...

Specjalne rabaty dla osób obserwujących nasze social media

Obserwowanie naszych profili społecznościowych da Ci przydatną wiedzę o podatkach i pracy za granicą oraz… a jakże! Rabaty na rozliczenie podatku za granicą. Nie zwlekaj odwiedź 👇🏻

FAQ

Jakie dokumenty są potrzebne do rozliczenia podatku z Holandii?

Rozliczenie podatku z Holandii wymaga od podatnika przygotowania:

- karty podatkowej (jaaropgave), w której rozpisane zostały między innymi pobrane zaliczki na poczet podatku oraz dochody osiągnięte w Holandii,

- dwustronnej kopii dowodu osobistego podatnika (oraz współmałżonka w przypadku rozliczenia wspólnego),

- numeru BSN (dawniej SOFI nr)

- polskiego PIT-u 36 z załącznikiem ZG informującego o dochodzie uzyskanym z Polski,

- zaświadczenia o dochodach – formularz UE/WE (dla podatników mających obowiązek potwierdzenia prawa do ulg),

- dokumentu potwierdzającego konto bankowe,

- potwierdzeń poniesionych kosztów.

Czy pracując w Holandii muszę wykonać rozliczenie podatkowe w Polsce?

Tak, osoba która ma status rezydenta podatkowego w Polsce, legalnie pracowała w Holandii i ma mieszane dochody (część z Polski, część z Holandii) powinna pamiętać, że holenderskie prawo podatkowe przewiduje obowiązek wykazania wszystkich dochodów w zeznaniu rocznym. Dochody z Holandii (i każdego innego kraju) powinny być ujęte w PIT 36/ZG i przesłane do polskiego urzędu skarbowego.

Nawet jeśli na terenie Polski nie uzyskałeś dochodu, w polskim urzędzie skarbowym musisz złożyć tzw. rozliczenie zerowe.

Zeznanie złożone w Polsce jest również jedyną drogą do uzyskania zaświadczenia o dochodach potrzebnego do rozliczenia podatku w Holandii i potwierdzenia prawa do ulgi.

Więcej na temat rozliczenia w Polsce i ulgi abolicyjnej dowiesz się z naszego bloga

Ile wynosi zwrot podatku z Holandii?

Średni zwrot podatku uzyskiwany przez naszych klientów to 4082 zł. Rezultat rozliczenia jest jednak uzależniony od wielu czynników. Są to między innymi:

- progi podatkowe,

- wysokość składek pobranych na poczet podatku dochodowego,

- odprowadzone składki na ubezpieczenie społeczne,

- czas pracy na terenie Holandii,

- przyznane ulgi,

- czy pozostałe dochody podatnika.

Rozliczenie podatkowe może mieć więc dwa rezultaty: zwrot podatku lub dopłata. Aby poznać wynik Twojego rozczengo zeznania jeszcze przed podjęciem decyzji o rozliczeniu, skorzstaj z bezpłatnego kalkulatora zwrotu podatku z Holandii online.

Czy mogę złożyć korektę rozliczenia podatkowego w Holandii?

Tak! Za korektę błędnego rozliczenia podatku z Holandii uznaje się złożenie pełnego, nowego rozliczenia.

Taką korektę holenderski urząd skarbowy powinien otrzymać do 5 lat wstecz od czasu zakończenia danego roku podatkowego. Sprawdź kiedy dokonamy korekty podatku.

Kiedy dostanę zwrot podatku z Holandii?

Jeżeli podatnik złoży wniosek do urzędu skarbowego Belastingdienst w terminie, wówczas, od momentu otrzymania deklaracji podatkowej, przeważnie do 6 miesięcy wydawana jest decyzja wstępna. Po wydaniu decyzji terminy wypłat nadpłaty podatkowej nie są długie.

Odwiedź nasz artykuł gdzie opisujemy szczegóły ile czasu może trwać rozliczenie podatku z Holandii.

Jakie koszty mogę odliczyć od podatku w Holandii?

W Holandii możliwe są odliczenia poniesionych kosztów. Są one jednak stosowane bardzo rzadko ze względu na konieczność bardzo rzetelnego ich udokumentowania. Koszty możliwe do odliczenia:

- koszty poniesione z tytułu płacenia alimentów na żonę,

- nadzwyczajne koszty medyczne wynikające z ciężkiej choroby lub niepełnosprawności,

- koszty wynikające z opieki nad osobą poważnie upośledzoną (niemożliwe do uzyskania jeśli ta osoba przebywa w Polsce),

- koszty poniesione z tytułu odbycia kursów niezbędnych do wykonywania zawodu (na terenie NL),

- koszty poniesione z tytułu darowizn na organizacje charytatywne lub Kościół (na terenie NL),

- koszty poniesione z tytułu utrzymania budynków będących zabytkami holenderskimi,

- koszty poniesione z tytułu udzielenia pożyczki przedsiębiorcom rozpoczynającym działalność na terenie NL.

Jakie ulgi mogę odliczyć rozliczając podatek w Holandii?

Fakt, że rezydentom podatkowym przysługują ulgi podatkowe jest oczywisty, ale co jeśli taki status nie przysługuje podatnikowi? Czy ominie go pozytywny rezultat rozliczenia podatku dochodowego za pracę na terenie Holandii? Nie!

Prawo do ulg przysługuje, gdy dochód z Holandii stanowi 90% “dochodu światowego” w danym roku podatkowym. Ta sama zasada obowiązuje dla osób dokonujących wspólne rozliczenie podatku z Holandii. Dochód osiągnięty na terenie Niderlandów musi stanowić min. 90% sumy dochodów osiągniętych poza tym krajem.

Nie jest potrzebny status rezydenta w Holandii, aby w pełni skorzystać z ulg podatkowych w Holandii. Więcej o tym jakie ulgi podatkowe przysługują podatnikom pisaliśmy w artykule: ulgi podatkowe w Holandii oraz kiedy skorzystam z ogólnej ulgi podatkowej

Jak odzyskać Jarograf z Holandii?

Trzeba pamiętać o tym, że każda pracująca w Holandii osoba powinna otrzymać kartę podatkową Jaaropgaaf po zakończeniu roku podatkowego, czyli do końca marca.

Dokument ten potwierdza dochody osiągnięte w Holandii. Jeżeli nie posiadasz karty podatkowej, a myślisz o rozliczeniu podatkowym możemy uzyskać dla Ciebie informacje z kartoteki podatkowej jaką posiada holenderski urząd skarbowy, dzięki czemu rozliczenie podatku będzie możliwe.

Sprawdź jak odzyskać Jarograf z Holandii i czy jest niezbędny do uzyskania zwrotu podatku.

Za jakie lata mogę rozliczyć podatek z Holandii?

Rozliczenie podatkowe możesz złożyć do 5 lat wstecz:

- za 2024 rok do 31 grudnia 2029 r.

- za 2023 rok do 31 grudnia 2028 r.

- za 2022 rok do 31 grudnia 2027 r.

- za 2021 rok do 31 grudnia 2026 r.

- za 2020 rok do 31 grudnia 2025 r.

Korektę niepoprawnego rozliczenia podatku na terenie Holandii również możemy wykonać do 5 lat wstecz.

W przypadku podatników pracujących w roku 2023 i kolejnych w Holandii, mają oni obowiązek rozliczenia podatku z Holandii, jeśli oczekują zwrotu powyżej 17€, lub kiedy spodziewają się dopłaty do urzędu powyżej 51€.. Obowiązek złożenia deklaracji za lata do 2022 włącznie, dotyczył podatników spodziewających się zwrotu podatku wyższego niż 14 EUR lub jeśli należna dopłata do urzędu wynosiła więcej niż 45 EUR.

W jakim terminie muszę rozliczyć pdoatek z Holandii za 2025 rok?

Nie powinieneś zwlekać z uzyskaniem zwrotu podatku. Holenderski urząd skarbowy może w każdej chwili wezwać Cię do złożenia wniosku w sprawie zaległego rozliczenia i doliczyć odsetki za opieszałość. Od 2024 roku Belastingdienst nie rozgranicza kiedy powinni się rozliczać rezydencji i nierezydenci podatkowi. Od tego momentu, również za rok 2025 wszystkie osoby posiadające obowiązek rozliczenia obowiązuje jeden termin – 01 maja. Do tego dnia należy dokonać rozliczenia roku ubiegłego.

Sprawdź więcej na: Do kiedy muszę rozliczyć się w Holandii?

Czy składając rozliczenie podatku z Holandii muszę wykazać dochody z innych krajów?

Przygotowując zeznanie podatkowe należy zawsze wykazać wszystkie dochody uzyskane poza granicami Holandii. W celu dokonania rozliczenia z wykazaniem prawa do ulg powinieneś także przedstawić zaświadczenie o dochodach UE/WE, chyba, że spełniasz dodatkowe warunki.

Podatnik, który rozliczał swój dochód w Holandii (np. za rok 2024), posiadał wówczas prawo do ulg oraz przedstawiał już Zaświadczenie o dochodach – w roku kolejnym (rozliczając rok 2025) może pominąć dołączanie tego dokumentu. Warunkiem jest posiadanie prawa do ulg również w rozliczanym roku podatkowym (zgodnie z przykładem, w 2025).

Także podatnicy, którzy byli zameldowani cały rok na terenie Niderlandów, nie muszą przedstawiać Zaświadczenia o dochodach więc nie obowiązkuje ich informowanie o dochodach spoza Holandii.

Prawo do ulg podatkowych w Holandii posiadasz kiedy 90% dochodu globalnego uzyskałeś na terenie Holandii.

Kto ma obowiązek rozliczenia podatku z Holandii?

Jeżeli pracowałeś w Holandii, to rozliczenie podatkowe jest dla Ciebie obowiązkiem w następujących przypadkach:

- Byłeś na stałe zameldowany w tym kraju (przez cały rok).

- W przypadku podatników pracujących w 2023 roku w Holandii lub później, mają oni obowiązek rozliczenia jeśli oczekują zwrotu powyżej 17€, oraz dopłaty do urzędu powyżej 51€. Za lata do 2022 włącznie, obowiązek występuje gdy podatnicy spodziewają się zwrotu wyższego niż 14 EUR lub jeśli należna dopłata do urzędu wynosiła więcej niż 45 EUR.

- Otrzymałeś wezwanie do rozliczenia. Aangiftebrief to oficjalne pismo, adresowane przez Belastingdienst niezależnie od spodziewanego wyniku. Konieczne jest złożenie zeznania podatkowego w nałożonym przez Belastingdienst terminie. Jeżeli podatkowe rozliczenie nie wpłynie w wyznaczonym terminie do urzędu, możliwe jest nałożenie kary na podatnika w wysokości od 469€ do aż 6709€.

Sprawdź też: terminy na uzyskanie zwrotu podatku w Holandii

Jak wygląda ulga abolicyjna w Holandii?

Ograniczenie ulgi abolicyjnej w Holandii najmocniej odczują osoby wyjeżdżające do pracy do Holandii na krótki okres, które musza wykonać rozliczenie PIT. Pracownicy sezonowi uzyskujący dochody w obu krajach jednocześnie, którzy pozostają polskimi rezydentami podatkowymi, powinni liczyć się w koniecznością dopłaty różnicy pomiędzy podatkiami należnymi w Polsce i w Holandii w trakcie rozliczenia PIT 36 / ZG w Polsce.

Teraz ulga abolicyjna będzie stosowana maksymalnie do kwoty 1360 zł. Kwota ta wynika z różnicy między podatkiem obliczonym metodą odliczenia proporcjonalnego a podatkiem obliczonym metodą wyłączenia z progresją. Zwrot podatku z Holandii pomoże więc zrekompensować ewentualną niedopłatę w Polsce.

Ile wynosi rozłąkowe w Holandii?

Niestety od 2023 r. ogólna ulga podatkowa nie będzie już wypłacana partnerowi podczas wspólnego rozliczania. Zwracając uwagę, że o rozliczenie z Holandii ubiegać się można do pięciu lat wstecz, uzyskanie rozłąkowego za lata 2021 i 2022 jest ostatnią szansą.

Indywidualna kwota odliczenia określana jest na podstawie wysokości dochodów partnera fiskalnego. Za rok 2022 może wynieść maksymalnie 193€.

Czy można wyrobić numer BSN dla partnera?

Jest możliwość uzyskania numeru BSN dla partnera fiskalnego drogą korespondencyjną i cieszenia się zwrotem podatku ze wspólnego rozliczenia podatku w Holandii.

Numer ten nadaje się go w celach identyfikacyjnych każdej osobie w Holandii.

Sprawdź kto może być Twoim partnerem fiskalnym i z kim możesz się rozliczyć w Niderlandach.

Kiedy mogę rozliczyć się wspólnie z małżonkiem w Holandii?

Aby mieć możliwość skorzystania z rozliczenia wspólnego podatnik musi uzyskać co najmniej 90% dochodu globalnego na terenie Holandii. Jeśli ten warunek jest spełniony musimy sprawdzić czy wspólny dochód małżonków w co najmniej 90% został uzyskany na terenie Holandii. Rozliczenie wspólne jest możliwe tylko jeśli oba te warunki są spełnione.

Złożenie deklaracji z małżonkiem jest możliwe, jeśli klient posiada partnera fiskalnego z nadanym numerem SoFi/BSN. Sprawdź kto może zostać Twoim partnerem fiskalnym.

Jak uzyskać zaświadczenie o dochodach Holandia 2025 / 2026?

Druk zaświadczenia o dochodach dla holenderskiego urzędu skarbowego udostępniany jest co roku po 1 marca za poprzedni rok rozliczeniowy. Powinien on zostać potwierdzony, wypełniony i opieczętowany przez polski urząd skarbowy.

Jeżeli masz obowiązek potwierdzenia swojego prawa do ulg a nie wyślesz zaświadczenia do holenderskiego urzędu skarbowego – Belastingdienst może nie rozpatrzyć Twojego zeznania podatkowego. Może również wydać decyzję wstępną i zmienić ją ze względu na brak zaświadczenia. Wyda wówczas decyzję ostateczną z kwotą kilkuset euro mniejszą lub nawet zmieni ją na dopłatę do urzędu holenderskiego.

Charakterystyczne dla tego dokumentu są odpowiednie dla każdego roku podatkowego kody kreskowe, które w systemie urzędowym są skanowane automatycznie. Jeśli okażą się nieczytelne lub błędne - zaświadczenia są automatycznie odrzucane.

Zebraliśmy dla Ciebie najważniejsze informacje o tym dokumencie. We wpisie zaświadczenie o dochodach Holandia wspomnieliśmy także o tym, kiedy konieczne jest rozliczenie PIT w Polsce.

Kto nie ma obowiązku dołączania zaświadczenia o dochodach (potwierdzania prawa do ulg)?

- Osoby cały rok zameldowane w Holandii (gdyż mają prawo do ulg niezależnie od dochodów osiągniętych spoza Niderlandów),

- osoby, które rozliczały już podatek w Holandii w roku ubiegłym i potwierdzały prawo do ulg dołączając Zaświadczenie o dochodach (tyczy się to tylko rozliczenia z rzędu kolejnego roku).

Jaki okres obejmuje rok podatkowy w Holandii?

Rok podatkowy trwa od 01 stycznia do 31 grudnia danego roku kalendarzowego. To dokładnie taki sam czas jaki obejmuje rok podatkowy w Polsce.

O zwrot podatku z Holandii warto wnioskować już w pierwszej połowie kolejnego roku kalendarzowego, od razu po tym jak urząd skarbowy udostępni druk aktualnego zaświadczenia o dochodach.

Jakie dokumenty gromadzić w trakcie pracy w Holandii?

Zbieraj miesięczne odcinki wypłat, a także potwierdzenia przysługujących Ci ulg podatkowych oraz kosztów.

Pomogą one przy wyliczeniu jak najwyższego zwrotu podatku z Holandii. Na ich podstawie holenderski urząd skarbowy rozpatrzy Twoje rozliczenie holenderskiego podatku.

Jak obliczyć zwrot podatku z Holandii, który mi się należy?

By sprawdzić ile z całej kwoty podatku dochodowego możesz odzyskać wystarczy, odwiedzić TimeTax Online. Oblicz zwrot podatku z Holandii. bezpłatnie, wprowadzając odpowiednie dane. W ten sposób dowiesz się jakiej wysokości zwrot nadpłaty podatku Ci się należy.

Pamiętaj jednak by kalkulator zwrotu podatku z Holandii podał Ci prawidłową kwotę konieczne jest wprowadzenie danych zgodnych z Twoją kartą podatkową potwierdzającą dochody uzyskane w danym roku podatkowym.

Czym są stawki podatkowe w Holandii?

Stawki podatkowe w Holandii odnoszą się do procentowych stawek podatku dochodowego, które obowiązują w kraju. Holandia ma system podatkowy progresywny, co oznacza, że podatki są nakładane na dochody zgodnie z różnymi progami dochodowymi.

Im wyższy dochód, tym wyższy procent podatku należy zapłacić. Dlatego też w przypadku wielu podatników należy rozliczyć podatek dochodowy przed holenderskim urzędem skarbowym składając odpowiednio wypełnione zeznanie podatkowe.

Jak wykonać poprawnie rozliczenie podatku z zagranicy?

Aby mieć pewność, że zostaniesz rozliczony poprawnie, a wszystkie przysługujące Ci ulgi zostaną uwzględnione, przekaż zeznanie roczne w fachowe ręce.

Prześlij do nas potwierdzenia wynagrodzenia z zagranicy oraz, jeżeli także podjąłeś w Polsce pracę – PIT 11. Przeanalizujemy wówczas Twoje dokumenty i opracujemy Twoją deklarację podatkową w celu uzyskania zwrotu podatku z Holandii.

Co wynika z umowy o unikaniu podwójnego opodatkowania?

Polska z wieloma krajami ma podpisaną umowę o unikaniu podwójnego opodatkowania. Umowy o te mają jednak różne zapisy, a prawo cały czas się zmienia. Tak samo w Polsce, jak i za granicą. Podatek dochodowy jest natomiast dochodem budżetu państwa.

Nic dziwnego zatem, że kraje tworzą prawo mające przynosić jak największe zyski państwu. Wciąż jednak rozliczanie podatkowe pozwala w wielu przypadkach na odzyskiwanie nadpłaconego podatku dochodowego w formie zwrotu podatku.